Branchennews

Deutsche finanzieren ihr Eigenheim mit immer weniger Eigenkapital

Anhand des Dr. Klein Trendindikators Baufinanzierung (DTB) berichtet Michael Neumann, Vorstandsvorsitzender der Dr. Klein Privatkunden AG, über aktuelle Entwicklungen bei Baufinanzierungen in Deutschland.

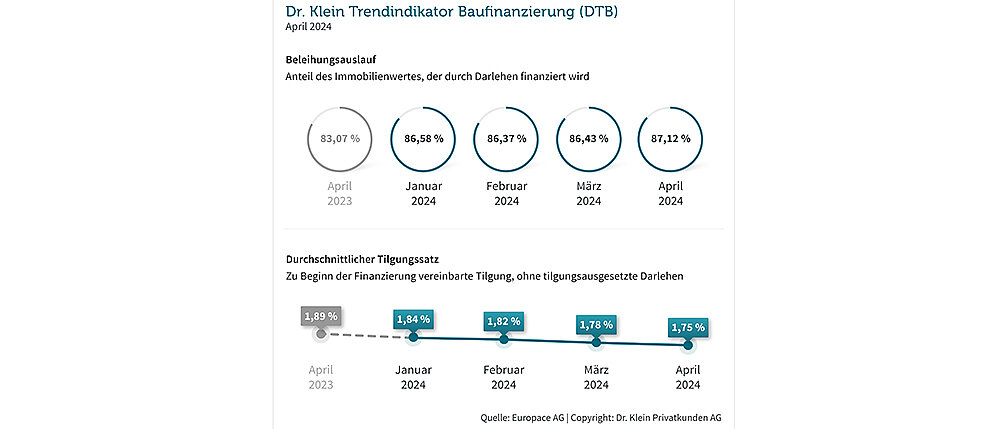

Beleihungsauslauf erreicht neues Rekordniveau, Tilgungssatz auf Langzeittief

Die Trendlinie des Beleihungsauslaufs verläuft seit zwei Jahren konstant in eine Richtung: nach oben. Lag die Kennzahl, die das prozentuale Verhältnis zwischen der benötigten Kreditsumme und dem Beleihungswert der Immobilie angibt, im April 2022 mit 79,89 Prozent noch unterhalb der 80-Prozent-Marke, so überschreitet sie im April dieses Jahres sogar die 87 Prozent (87,12 Prozent) – ein neues Rekordhoch. Käufer in Deutschland finanzieren ihr Eigenheim demnach mit immer weniger Eigenkapital. Bei einem sicheren Einkommen und guter Bonität steht jedoch auch einer 100-Prozent-Finanzierung nichts im Wege. Selbst wenn diese bedeutet, dass für das Darlehen höhere Zinsen beim Kreditinstitut anfallen, das sich damit das gesteigerte Risiko absichert.

In die entgegengesetzte Richtung entwickelt sich die anfängliche Tilgung, mit der Darlehensnehmer ihren Immobilienkredit zurückzahlen. Der durchschnittliche Tilgungssatz beträgt im April 1,75 Prozent und ist damit so niedrig wie knapp 13 Jahre nicht mehr (1,64 Prozent im Juli 2011). Seit Jahresbeginn ist dieser Wert von 1,84 Prozent kontinuierlich gesunken. Mit einer niedrigen Tilgung reduzieren Kreditnehmer ihre monatlichen Kosten. Zugleich verlängert sich damit aber die Laufzeit des Kredits, was insgesamt eine höhere Zinslast bedeutet. Ein geringer Tilgungssatz hat also Vor- und Nachteile. Ausschlaggebend für die Wahl der Tilgungshöhe ist, dass sie zur individuellen, finanziellen Situation der Kreditnehmer passt, und das monatliche Budget zum Leben nicht zu knapp bemessen ist.

Darlehenshöhe mit leichtem Rückgang, Standardrate zeigt sich stabil

Die durchschnittliche Darlehenshöhe verzeichnet seit mehreren Monaten einen leichten Zickzackkurs. Im April sinkt sie im Vergleich zum Vormonat um 3.000 Euro auf 296.000 Euro. Die Summe, die Kaufinteressierte für den Erwerb einer Immobilie bei einem Kreditinstitut aufnehmen, bewegt sich somit konstant auf einem recht hohen Niveau. Im Vorjahresmonat liehen sich zukünftige Immobilienbesitzer mit 271.000 Euro mehr als 20.000 Euro weniger für den Kauf ihres Eigenheims. Der April vor zwei Jahren hingegen markiert den Zeitpunkt, an dem die durchschnittliche Darlehenshöhe mit 302.000 Euro letztmalig über 300.000 Euro lag.

Die Standardrate schwankt seit Monaten um nur wenige Euro und bleibt auch im April eher konstant. Seit Dezember vergangenen Jahres liegt der Wert, der sich anhand der Eckdaten von 300.000 Euro Kreditsumme, zwei Prozent Tilgung, zehn Jahren Zinsbindung sowie 80 Prozent Beleihungsauslauf berechnet, zwischen 1.425 und nun 1.448 Euro. Auch im Vorjahresmonat bewegte sich die Summe, die Käufer in ihr Eigenheim investierten, auf einem ähnlichen Stand (1.495 Euro). Im April 2022 hingegen – mit einem durchschnittlichen Zinssatz von rund einem Prozent weniger als heute – zahlten Immobilienbesitzer lediglich 1.085 Euro pro Monat und damit im Vergleich deutlich weniger.

Nachfrage nach KfW-Darlehen konstant, Zinsbindung in einem von Sicherheit geprägten Bereich

Einige Fördertöpfe der Kreditanstalt für Wiederaufbau (KfW) sind zwar seit Ende Februar wieder geöffnet und neu gefüllt, erhebliche Auswirkungen auf den Anteil von KfW-Darlehen am gesamten Baufinanzierungsvolumen hat dies allerdings nicht. Die Fördermittel fallen im April mit 8,15 Prozent am Gesamtvolumen ins Gewicht, verglichen mit dem Vormonat ein Anstieg um 0,17 Prozentpunkte. Gemessen am Wert des Vorjahresmonats ist dies allerdings eine deutliche Steigerung: Vor einem Jahr war der Anteil mit lediglich 6,18 Prozent um knapp zwei Prozentpunkte niedriger.

Die Laufzeit der Zinsbindung nimmt, neben anderen Faktoren, Einfluss auf den Zinssatz für einen Kredit und hat Auswirkungen auf die monatlich zu zahlende Rate. Grundsätzlich gilt, dass eine längere Frist einen (leicht) höheren Zinsaufschlag mit sich bringt. Bei der Immobilienfinanzierung setzen Darlehensnehmer in Deutschland nichtsdestotrotz auf eher lange Zinsfestschreibungen und damit auf Planungssicherheit. Zwar beträgt die durchschnittliche Zinsbindung im April 2024 gut ein Jahr weniger als noch im Vorjahresmonat, aber die gewählte Laufzeit ist seit sechs Monaten mit rund elf Jahren und zwei Monaten unverändert.